差价合约交易成功的关键因素:胜算与回报率

什么是胜算和回报率?

胜算和回报率是每一个外汇交易员必须考虑的问题,也是每笔交易计划中的必要指标。胜算也称为成功率,指的是在所有交易中,赚钱的交易数量所占的比例。回报率一般也称为风险报酬比或者赔率,指的是一笔交易的潜在盈利与潜在亏损的比值。

举例:投资者A开发了某种策略,用该策略共完成了100笔外汇交易,其中赚钱的交易为60笔,亏钱的交易为40笔;且赚钱交易平均每笔盈利为100基点,而亏钱的交易平均每笔亏损为80点。

那么,投资者A的策略,其胜算为0.6,回报率为1.25。

如何判断投资者A的策略是否赚钱呢?这两个指标是无法做到的,还需要另一个指标:期望值。

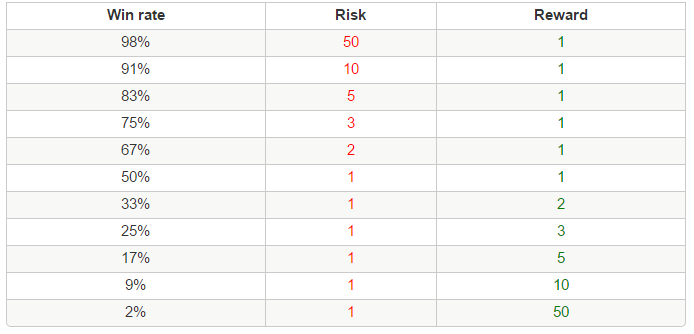

胜算和回报率遵循的一般规则

回报率与胜算(成功率)在某种程度上是成反比关系的:即某种策略,其回报率越大,那么其成功的胜算概率则相对越小;同时回报率相对小的策略,其胜算相对更大。

举例而言:

针对同一笔欧美的看涨交易:

投资者C的策略:止损设置100基点,止盈设置为10基点,回报率为0.1;

投资者D的策略:止损设置10基点,止盈设置为100基点,回报率为10。

针对同一个货币、两位投资者在同一时间,同一点位进场,那么胜算和回报率就呈现反比例的关系。

(表1)

图片资料来源于差价合约CFD券商IG官网:https://www.ig.com/zh/about-ig

真正的关注点:

在差价合约交易中,一个成熟的投资者往往关注的是该笔交易的期望值,而非单个的胜算或者回报率。

关于每笔交易盈利期望值Z,有一个公式:Z=VP1+(1-V)P2

在期望值公式中,V代表胜算率,P1代表潜在回报,P2代表潜在损失,1-V则代表失败率。

再次,我们以投资者A的交易策略为例,将各组数据代入计算出其单笔交易的期望值为28点;即投资者A的策略每笔交易的潜在结果是盈利28基点。这是一个很好的策略。

Z=VP1+(1-V)P2 =0.6*100-0.4*80=28

根据期望值的计算公式,算出表1中的期望值(表2)

| 胜算 | 风险 | 回报 | 期望值 |

| 98% | 50 | 1 | -0.02 |

| 91% | 10 | 1 | 0.01 |

| 83% | 5 | 1 | -0.02 |

| 75% | 3 | 1 | 0 |

| 67% | 2 | 1 | 0.01 |

| 50% | 1 | 1 | 0 |

| 33% | 1 | 2 | -0.01 |

| 25% | 1 | 3 | 0 |

| 17% | 1 | 5 | 0.02 |

| 9% | 1 | 10 | -0.01 |

| 2% | 1 | 50 | 0.02 |

可以看出,尽管胜算和回报率不一致,但其期望值都是接近0的。

因此,可以得出一个准确的结论:即使投资者把策略的成功率提高至98%,这种近乎完美的程度,整体也是不赚钱的;或者把每笔交易的回报率提高至极致,即每笔交易的盈利放大至亏损的50倍的情况下,最终结果还是0。

这也是很多一味去追求成功率的投资者,却始终难以持续稳定盈利的根本原因。

因此单个去提高胜算或者回报率对整体交易和赚钱而言,是毫无意义的。要想提高整体的盈利程度必须兼顾胜算和回报率。任何顾此失彼的行为都是徒劳。

提高胜算和回报率的技巧

每笔交易的止损设置就是潜在的风险,止盈的设置代表潜在的回报。在差价合约交易中,还有一种科学的技巧可以做到兼顾回报率的前提下提高胜算,那就是当持仓向预期方向移动时,将止损移动至进场位,确保已经浮动盈利的仓位不会出现逆转的情况。

这种移动止损的技巧在每笔交易中只可以使用一次,不能多次使用,否则会降低回报率。

另一种提高胜算的技巧则是,当行情运行到预定盈利空间一半的位置时,止盈1/2仓位,这种止盈半仓的技巧是以牺牲25%的潜在盈利去换取胜算的提高。

影响胜算和回报率的因素:

能影响胜算和回报率的两个因素

1、持仓周期、是短线交易还是中长线交易

2、策略风格,是趋势交易还是顺势交易

趋势是影响胜算很关键的因素,这也是为什么做逆势交易的存活率远远小于做顺势交易存活率的原因。持仓周期则是影响回报率的关键因素。

一般而言,短线交易者,会把回报率控制在1的附近,随后将注意力放在提高胜算上;而中长交易者则会把回报率控制在10以上,并具备较长的持仓周期,且不会在乎胜算的大小,哪怕胜算只有10%,也是能够稳定盈利的。因此中长线交易者特别重视每笔交易的回报率。不在乎以10次止损来换取哪怕一次的盈利。

这两个因素的平衡把控,需要各位投资者根据自身的策略去具体制定,在此无法给出统一的答案。

当投资者制定的策略期望值是正数时,那么严格的执行策略信号就是接下来的全部事情了。

关于更多详情,请点击查看差价合约CFD券商IG官网:https://www.ig.com/zh/cfd-trading

本文地址:http://www.ea666.cn/fxschool/basic/40342.html