外汇交易中的回撤是什么?

回撤是指头寸在恢复至上一个最高利润之前所出现的亏损额。例如,您执行了 $1,000 外汇交易,然后遭遇一系列亏损,使您损失 $300.00 或 30%。此时,您的账户已到达最低点,而且之后开始恢复损失。恢复全部 $1,000.00 本金花了 6 个月。您会说,您的峰谷回撤为 30%,恢复期为 6 个月。请注意,在亏损完全恢复前,您无法对它进行衡量,因此从技术上而言,金额恢复 $1,001.00 前,您不能说回撤已结束。

回撤可以适用于您的整体投资组合或单一货币。相对回撤通过相对于峰值余额出现的亏损百分比来显示,是评判专业投资经理以及亏损恢复时间的依据。

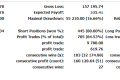

出于实际目的,非专业交易者应当在每种货币的基础上查看回撤。零售交易者应查看相对回撤(百分比),也可以选择查看绝对回撤——即亏损的美元(或本币)数额。这是合乎逻辑的,因为我们以美元设定止损位和盈利目标。无论您拥有多少资金,您都应了解美元的绝对亏损额,以便您找到摆脱困境的方式。您是否扩大了盈利目标?是否交易更多合约?

每个参与外汇行业的人都知道,至少有一位交易者在首年交易 $500,000,然后亏损 95%,因此十年后的现在,他的交易资金为 $25,000。有些交易者反复检查那些为他们带来一系列亏损的技术,想象着,如果他们对指标稍作调整,他们原本可以避免亏损——并将在后期避免亏损。虽然自我检查通常是一项有用的做法,但有时亏损必须归咎于管理不善,而不是指标不合格,例如未使用正确的止损位,或者受到无法避免的外部冲击——黑天鹅地缘政治。

专业人士没有过分焦虑的权利。对冲基金和期货管理基金的投资者采用度量标准来淘汰那些无法控制回撤的投资经理。每个通过侧重回撤来衡量风险的比率均为以下核心理念的变体——用一段时间的收益除以平均回撤。这产生了一种风险回报的衡量方法。投资者同时寻求最高的收益与最低的收益波动性,而回撤是衡量波动性的方法——不是标的证券的波动性,而是收益的波动性。

MAR 比率(MAR ratio)由管理帐户报告机构(Managed Account Reports)的资讯编辑提出,用于衡量交易公司自初始期以来的收益率除以自初始期以来最大回撤的比率。

卡玛比率(Calmar ratio)由加州管理账户机构(California Managed Accounts)为投资者制定;它的计算方法是用过去 36 个月的年收益率除以最大回撤,而且是按月计算(而不是每年)。

卡玛比率 = 过去 36 个月的年化收益率 / 过去 36 个月的最大回撤

斯特林比率(Sterling Ratio)是用过去 3 年的年化收益除以,过去 3 年的年均最大回撤减去任意 10%。这一额外特性体现了所有最大回撤都将被超过的假设。

斯特林比率 = 复合年化收益 / (平均最大回撤 – 10%)

与卡玛比率一样,斯特林比率通常采用 3 年数据。我们假设,投资经理为过去 3 年提供了 35% 的复合收益,但过去 3 年的平均最大回撤也达到 35%。斯特林比率为 35/25 = 13.73%。该数值代表风险调整后的收益。

现在我们来看另一位投资经理,他带来的收益仅有 20%,但同样 3 年内的平均回撤为 10%。他的斯特林比率为 20%,一个高很多的风险调整后收益率。分析师假设,根据风险调整后收益率向不同经理分配资金时,未来业绩与历史业绩相似,20% 净值优于 13.73%。

其他比率用于评估投资经理。其中最著名的为夏普比率(Sharpe ratio);它因诺贝尔数学家获得者 William F. Sharpe 而得名。夏普比率涉及两件事情——先用收益率减去,除活跃交易以外的政府债券中的“无风险”收益率,然后除以投资波动率。因此,若一项投资的收益率为 10%,应将它先减去 5%(无风险收益率),然后除以波动率 10%。得出夏普比率为 0.50。现在我们来看另一项投资,其收益率低于前一个示例,仅有 7%,但它的波动率仅有 2%。其夏普比率为(7-5)/ 2 = 1.0。如果你想降低风险,那么夏普比率越高,投资就越出色。

索提诺比率(Sortino ratio)与夏普比率类似,不同的是它包括目标收益率,而且不关心双向波动,只关心导致亏损的下行波动——即回撤:/p>

索提诺比率 = (收益率 - 目标收益率)/下行标准差

如何看待回撤

很少有活跃的外汇交易者真正将这些比率用于损益绩效数据中,虽然他们或许应该这样做,如果他们只是要弄清是否应该将资金交给投资经理操作,而不是亲自操盘。但许多交易者的主要动机是完全由自己操盘,而且无论如何,加入知名管理基金通常须至少投入 $100,000 或更多资金,而且大部分交易者没有这种多余资金。他们正试图创建资本,而不是分配资本。

将克玛比率或斯特林比率用于您的绩效数据——这是一种为您衡量绩效的好方法,尤其是当您按月滚动统计绩效时。如果您能够掌握“下行标准差”的计算方法,索提诺比率基本上可以告诉您是否应该留在交易活动中。如果将资金投入以澳元计价的债券,而且持有至到期日时没有下行风险,您能够获益 7%,但遇到回撤风险时,您实际的外汇交易收益低于 7%,按理来说,您应该退出交易并进入投资和持有阶段。换言之,考虑回撤风险后,您的收益率应高于零风险情况下的收益率。

几乎没人想面对这种令人不快的减值因素。

学习回撤比率的另一个充分理由在于,它让您有资格评估您有兴趣买入的交易系统。

本文地址:http://www.ea666.cn/fxschool/basic/53440.html