解析趋势跟随交易系统

“截断亏损,让利润奔跑”是趋势跟踪的精髓。能践行这句话的人,必定会成为外汇交易中的成功者,并且能持续稳定地赚钱,因为这就是外汇交易的真谛。趋势跟随是交易系统中的一个常见类型,当市场出现或正在出现一个趋势性行情时,投资者执行追涨或杀跌指令并从中获取利润。

一、趋势跟随交易系统的概念

趋势跟随交易系统是在高频交易被曝光前最流行也是最热门的交易系统类型。最早的趋势跟随交易策略成形于20世纪早期,主要利用移动平均线进行买入、持有、卖出。之后,由于有了计算机生成的开仓以及平仓信号,当今的趋势跟随系统更为完善和成熟。但是,无论怎样现代化,趋势跟随系统都会在某些市场情况下失效。正如我们前面所提及的,没有任何策略能够战胜所有市场。

趋势跟随系统盈利的假设是股票或者期货市场正在形成一个较强的上升或者下降趋势。通常意义下,我们认为较强的上升或者下降趋势是指价格沿着大于35度角的上升或者下降通道运行,并且回撤较小。比如在上升趋势中,调整幅度较小并且获利平仓盘不明显。

从历史数据来看,市场在30%—35%的时间内时处于趋势行情中。在趋势行情中,通常有某些因素导致投资者更为贪婪(在上升趋势中)或者更为恐惧(在下降趋势中)。投资者的这些极端情感和行为往往导致市场价格快速变化。趋势跟随系统就是利用这样的优势,往往能够在较短的时间内获得丰厚的利润。

为了抓住市场的大趋势,交易研究者开发出了相应的趋势跟随系统。这些趋势跟随系统是很受交易者欢迎的,因为每一个交易者都希望简单、快速地赚到钱。那么趋势交易的劣势是什么呢?作为一个趋势交易者,你需要在趋势性强的市场或者是带有一定速度的投机市场中进行交易,振荡行情或者是无趋势的市场将会是这些交易者的噩梦。

趋势系统主要有摆动系统、当日交易系统、动能系统或者其他较快节奏的交易系统。止损往往伴随着各种趋势交易系统,因为趋势交易系统的理念就是不断亏小钱以捕捉几次赢大钱的机会。因此,作为趋势交易投资者,你必须具有承受这些风险的能力,并且有足够多的资金去抵消这些交易损耗。

如上所述,趋势交易系统的最大制约因素就是它只能应用于市场出现趋势时,尽管目前来看市场大概只有30%的时间处于趋势状态。如果交易者尝试将趋势系统应用于快速振荡行情中,那么他们一定会连续亏损直至退出。假设交易者不能认识到市场是否适合趋势交易,那么他们将会损失大量的金钱和时间。

二、趋势跟随交易系统特点

趋势跟踪系统的核心设计理念是“以可控的跟踪代价来获得大的跟踪回报!”,“一本万利”的幻想千万不能有,做任何事情,做任何生意,都是要付出一定代价,付出一定成本才能获得成功的。外汇交易同样需要付出一定代价,才能赚到钱。

“趋势是不可预测的,但是可以跟踪的”。所谓预测,是指根据历史的价格去推算未来的价格变动方向。而跟随是根据当下的价格得出策略的应对方式。由于趋势无法预测,因此当系统发出信号时,我们只能去执行,我们根本不知道这次是赚是赔?如果是赚,能赚多少?这些我们都不知道,但有一点我们是知道的:“这次如果是赔,最多允许我们赔多少。”

趋势跟随交易系统无外乎关注以下三点:跟随趋势、过滤信号、优化进场出场时机

交易系统还有另一个特点:使用者的自适应性。不同的交易者可以适应不同的交易系统,你觉得十分完美的交易系统,在别人眼里可能一文不值,你看人家的交易系统粗糙不堪,可人家用起来却非常得心应手。所以,世界上还没有放之四海而皆适的交易系统。交易系统的所谓完善优劣也只有数学概率上的意义,绝然不存在交易决策上的实质性意义。

1、跟随趋势

我用的是双均线系统,MACD其实也是变向的双均线系统,不明白怎么老有人说我是预测走势下单。均线系统不是一个预测系统,因为这个系统,连下一根均线的点位,当下都不能给出,怎么谈得上预测?波浪理论其实有点预测的意思,所以我认为这是很垃圾的理论。

如果你看到的技术书籍,给出的说法是这样的,金叉提示买入,死叉提示卖出,那肯定是一本垃圾书籍。我给出的解释是,金叉的含义如下:

A、市场当下已经确切为多头市场,(未来依然不确切);

B、在当下持有多单风险可控,收益不能确定,所谓风险可控,就是如果你把死叉当场出场信号,那止损其实是确切的,所谓收益不能确定,就是你如果同样把死叉当成锁定收益的信号,那收益是无法预判的,可能是止损出局,也可能极其可观;

C、在当下持有空单风险不可控

死叉可以对比写出,以上解释显然没有任何预测的成分,但是信息依然很有用,在一个高杠杆的市场,风险是第一位的,所以根据C,必须平仓空单,而根据B,风险可控而收益不能确定的事情,其实就是摸彩票,摸彩票其实显然不是预测自己可以获得大奖,而是撞大运。

10元的面值,奖金100元,很多人摸20次才能中一次,那就肯定亏损,我目前的系统,摸3次可以中一次,所以从历史看中奖概率大些;

2、过滤信号

提高中奖率,必须过滤信号,将20次中一次,提高到3次中一次,这样中奖概率就很大了。

过滤信号我是用两个办法,一个是小周期服从大周期,这样就剔除了一半的信号,而只选择大小周期同向的信号,这样中奖概率大一些,一个是耦合震荡指标,将更象震荡形态的信号

剔除在外,而只保留更像趋势形态的信号,这样中奖概率又提高一些;

逆市过滤型:主要有阻力/支撑买卖型、时间循环分离型、比率回撤进出型、振荡量过滤型等等。

3、优化进场出场时机

这个就是提高中奖金额,如果奖金金额200元,那即使10元彩票中奖概率是5次中1次,也不怕,也是暴利。

目前采取的是突破回踩开单,以下的话,如果你也和我一样采用双均线系统,那将对你非常有用!如果你采用突破开单,那震荡形态会非常惨,当然你也可以吃到每一波趋势行情。

如果改为突破回踩开单,目前我是2次止损1次盈利,止损就是震荡形态,震荡形态必然回踩,只是没有踩住,但回踩也减少了你的亏损!也就是这样操作,66%的你的下单,都会减少亏损。

剩下再说趋势形态,趋势形态不回踩直接上攻的有50%,回踩再向上的有50%,不回踩就向上的,你是吃不到了。但回踩再向上的,如果是多单,你的开单点位将降低,等于又多一块利润。所以在这剩下33%之中,这一改进,也对其中的一半有利。

算一下帐,这个改进,对5/6的开单都是有利的,只是错过了1/6的赢利行情。历史复盘一下你就清楚了,这是非常合算的买卖,因为那1/6的赢利行情,根本吃不到你在其余5/6开单中所得到的实惠。

三、趋势跟踪系统的缺点

考察一个交易系统的好坏,常常使用几个指标:正确率、赔率、持仓周期等等,而这些指标往往是互损的。一个稳定的系统,一定不会同时具备高正确率、高赔率和很短的持仓周期。否则在复利的作用下,雪球越滚越大,市场上的钱不都被你抢去了?人们在选择或者说建立自己的交易系统时,最先看到的往往是它的优势。举个例子:止损是保障本金安全的重要手段,这个道理地球人都知道。

但是如果你记住了这个真理,并马上开始实行它,你常常会发现,为什么你刚刚止损卖出的股票,马上就涨上去了。如此几次,你还会坚定的执行止损吗?而当你决定放弃止损,跌了就死捂,却发现原来股票可以跌了又跌,然后阴跌,接着再跌,最后还暴跌... 其实原因很简单,告诉你要止损的人能只告诉你止损可以控制风险,却没有告诉你止损也会在截断亏损的同时让你失去可能获利的头寸。

趋势跟踪系统有着许多是非常突出的优势,比如赔率高、比如不会漏行情、比如顺势而为,等等,我不多说,别人已经说得太多。下面看看趋势跟踪系统都有哪些缺点:

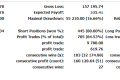

1):正确率低。相对于较高的赔率,拥有较低的正确率可以说是必然的。这也就意味着使用这套系统连续亏损的可能性很大,很有可能连续多次交易都以亏损告终,但较高的赔率可以使我们依靠一次盈利来抵消多次亏损的冲击。同时,低正确率还要求我们做好资金管理,不能盲目满仓交易,避免出现亏损50%却要赢利100%才能翻本的悲剧。

2):需要高买低卖。趋势的认定意味着趋势已经发展了一段时间,甚至可能快要结束,也就是说,我们要在价格突破后买入。而趋势的结束意味着价格已经从高点返回,也就是说我们要在价格下跌之后卖出。如果这个趋势足够长,那么我们赚取的就是掐头去尾后的中间一段。如果趋势很小,或者在在整理行情中,往往频繁发出错误信号,买在天花板,卖在地板价,左右挨耳光。

3):需要回吐很大比例的浮动盈利。这是由第二点决定的,因为我们不能去预测最高点,而是等到价格回落后才认定之前的高点,所以每次都要回吐一定比例的浮盈,甚至把原本盈利的交易变为亏损。

由上我们不难看出,趋势跟踪系统看似简单,实际上很难执行,因为它处处与人性与本能作对:我们都喜欢追求确定性,希望每次交易都是成功的,而不愿意承认错误,甚至连续多次都是错误;我们都喜欢买在最低点,卖在最高峰,最好还要一天一个涨停板,而不愿意用高买这个成本来换取顺势的结果。我们对没有得到的事物往往贪婪,对已经得到的事物往往恐惧失去,一无所有固然痛苦,得而复失往往更加痛苦,我们很难坦然地面对浮动盈利的减少。

实际上,趋势跟踪能够长期稳定获利的关键正在于此,如果每个人都放弃贪婪和恐惧,完全理性的交易,趋势跟踪也就无利可图,但历史告诉我们,这种现象不管在过去、现在还是将来,都不可能存在。阳光下没有新鲜事,历史总在不断重演。

选择顺势而为的交易者们,坦然地面对亏损,心安理得地享受利润,这是对违背人性本能的补偿。

本文地址:http://www.ea666.cn/fxschool/experience/44138.html