他在中国最赚钱行业白手起家

我在成都地铁二号线西线终点犀浦站见到张展。

地铁犀浦站连着公交站,站外一片繁忙。看得出,很多人还要去更远的地方。8月份的新闻显示,2016年成都地铁6号线和18号线都会开工建设。轨道交通像这座城市的手,越伸越长。

从地铁站出来,一路都有人热情地打招呼:“兄弟,到哪里?摩的(摩托车收费载人)走不走?”

尽管过了立秋,采访当天成都太阳依然火辣。等待间隙,我跑到对面一家银行的营业厅,里面空调很足。我还惊奇地发现,里面有人占座——上大学时自习室、图书馆常见的现象。

张展最近忙着筹备自己的私募基金,联络投资人,装修公司,以及注册、备案等事务性工作。他把公司注册在深圳前海,因为那边注册更快,还有一些政策和税收上的便利,“主要是企业所得税优惠”。

下午,张展拿到了公司的营业执照。

一

两年前,张展开始有强烈的愿望成立一只自己的对冲基金。

2013年3月初,张展在一家投资公司以投资总监的身份管理一只产品,做期货,趋势跟踪。那是他入行第六年,做量化投资的第四个年头。

(量化投资指借助现代统计学和数学的方法,利用计算机技术从庞大的历史数据中筛选能带来超额收益的多种“大概率”事件以制定策略,用数量模型验证及固化这些规律和策略,然后严格执行已固化的策略来指导投资,以求获得可持续的、稳定且高于平均的超额回报。)

不太巧,他管理的产品发出来就遭遇持续回撤(某一段时期内产品净值从最高点开始回落)。当时公司有三个投资团队,一个做固定收益产品,另一个做主观交易,逃顶抄底。结果逃顶抄底的主观交易团队每天都挣钱,曲线看起来非常稳健。

两个浮动收益的团队互为镜子,这让张展看起来有些尴尬。发产品之前,他所在的公司刚经历一次大的变动——被收购,换老板。他的团队也改旗易帜,服务新老板。

3月,4月,5月,持续的回撤一层层洞穿新老板的耐心。

“收购的时候你们吹得很神,什么30%的年化收益轻轻松松,什么高大上的量化交易,不得了!结果来就天天给我亏钱。”张展仍然记得新老板的抱怨。

这是一种似曾相识的感觉。公司被收购前,张展在原公司待了三年多。原公司老板很开明,说放开手脚,让年轻人干。

事实是,“老板每天都盯着你的账户,赚点亏点都会跟你‘交流’一下——你也可以理解成是施压,甚至是威胁。有时候波动大了,周末还要开个会,做一些基本面分析,判断一下行情。”张展说。

赶上突发新闻,比如张展团队手持股指期货的空单,周末央行突然宣布降准降息,老板就会迅速召集会议。“折腾一两年后我们发现,降准降息,降就是了。空单继续持有。要亏就亏,亏了翻成多单,钱会回来。长期来看,不管基本面什么情况,我们一年到头只要坚持下来,都能赚钱,至少不会出现大的风险。”慢慢地,老板才真正放开,不再那么积极地干涉张展的交易。

现在换了新老板,自己又天天亏钱,熟悉的局面又回来了。

张展告诉我,趋势跟踪策略,行情底部震荡的时候,就是会比较难受。

“2012年6月到2014年9月,大盘都在2000点左右来回震荡。我们这种趋势跟踪策略,这两年零三个月都应该都没啥大的机会,赚不了大钱。很多人在这种行情中是坚持不下来的。”

和张展一起迎接新老板的,正是这一波“不好受”的行情中的一段。

张展说,对于趋势跟踪策略来说,这样的“蛰伏”是很常见的,你得捱过去。但老板没耐心听你讲趋势跟踪策略,没耐心等待。

“他也是正常人的思维。喜欢盈利,讨厌亏损。喜欢短期暴利,胜过长期稳定盈利。”张展说。正常人的思维耐不住这种震荡行情的消磨。

好在行情还是来了,张展的产品净值开始上升。2013年5月31日开始大盘出现一波小的下跌趋势,从2300多点跌到1900多点。一路做空下来,张展的策略很是受益。6月下旬的一天他的净值一度在盘中飚过1.3,但收盘又回到1.2。

这惹恼了当时的老板。

“收盘后他说,他通过自己的分析认为大盘见底了,不可能再跌。他还抄底了一只股票。‘那地方明明应该抄底做多,结果你们继续持有空单,回吐那么多还不止盈。’”张展复述老板的指摘。“我以为你们碰到狗屎运赚到钱了,结果你们把赚的钱又还回去了。”

二

接下来大盘开始小幅回升,张展继续回吐利润。到7月初分歧加剧,甚至激烈冲突,“闹得很不开心”。最终产品提前清盘,4个月零几天,12%的收益。

“其实到1.2,我们已经不容易亏钱了,操作也变得从容了。打下了非常好的基础。”张展不无遗憾地说。但是,产品清盘了,合作也结束了。

这种尴尬的收场让张展愤懑,无奈。

“这是一次正常人思维的胜利,”张展说,“但投资这件事,需要的正好不是正常人的思维。”他经常跟朋友谈一个逻辑并不严密的推论:

大部分人都是正常人思维;

7亏2平1赚,大部分人都是亏钱的;

所以正常人的思维都是亏钱的思维。

张展的趋势跟踪策略对行情存在一定的依赖,没有大的行情趋势,日子就会比较艰难,但趋势一来,挣钱很快。“比如捱过2012年6月到2014年9月那波震荡,坚持下来的人,等待他们的就是2000多点到5000点这样的行情。随之而来的5000多点到3000多点的下跌,也是他们的机会。”

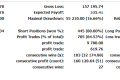

张展告诉我,他们去年的收益做到了120%。当然,趋势跟踪策略不会炫耀这样一个看起来很漂亮的数据(并不是每年都有)。张展跟投资人谈的,喜欢用“年均投资收益30%”这样的数据。“这30%并不是说投资人今年投资100万,一年后就有30%的收益,有可能好几年都只是小盈小亏,但某一年会挣钱很多。”

很多投资者不能理解这件事,他们不能接受净值持续原地踏步(小盈小亏)。而即便出现一波行情,他们的策略并不能从头到尾收揽落袋。这是他的新老板不能接受的。

上周,张展的朋友给我看他们前几年盘中的闲聊。他们画出鱼身长短各异的鱼,有的甚至只有鱼头和鱼尾(没有鱼身)。他朋友告诉我,趋势跟踪策略,都是只吃鱼身,鱼头、鱼尾都会原封不动地还给市场。“趋势行情没来时得捱过,行情来了,我们也不(能)赚走全部的钱,要回吐30%-40%。”采访中我跟张展确实这个细节,他告诉我。

前面谈到新老板很不理解张展他们没有在“底部”平仓反手做多,其实按照他们的趋势跟踪策略,那就是注定要回吐的鱼尾部分。因为他们不会去预测判断行情。

“所以老板不能忍受你们净值长时间沉在1以下,更不理解你们为什么会有那么多利润回吐。”

“他们的理念是,亏的钱我要找回来,赚的钱我一分不吐。”

“你们怎么应对?”

“我们的理念是该亏的钱我一分不少地亏出去,剩下的才是我赚的钱。这也是实盘下来的效果。”

策略的特点,注定了张展一直需要面对这个问题的纠缠。他决定通过自己成立公司,来摆脱老板在盘中指手画脚。“我唯一的要求就是,其他股东不要干预我的交易。”谈到新公司时张展说。

我采访张展的合伙人周永赐,他告诉我,最近一两年,他们也尝试跟人合作,都不太顺利。今年他们跟一个互联网背景的资方谈拢,又开始成立新公司。

最近几年,张展花了大量时间接触投资人。他需要说服投资人投钱,“还需要说服投资人投钱后别激动”。

短期内大幅回撤;长时间不挣钱;短期内挣大钱。三种情况都需要安抚。

“入场就赚钱,入场就回撤,都代表我们的投资能力。但是两种状态,一个投资人认为我是世界第一,一个投资人会认为我是世界倒数第一。”张展说。而长时间不挣钱,也会让投资人失去耐心。

周永赐坦承,目前看来产品单一会是他们成立新公司的一个挑战。“如果行情不给力,我们有可能在一段时间都拿不出什么噱头来跟投资人讲。”周永赐说。

三

开始做交易以来,张展越来话越少,也不爱参加社交活动。他慢慢淡出同龄人的圈子,“反倒是有时候跟一些有所成的企业家(投资人)聊得不错”。

对张展来说,交易是一条孤独的路。

从小到大,张展的经历没有到离奇的地步,但有的听起来还是颇为有趣。他原本走乖孩子路线,但大学之后反叛性格释放。因为无意中读到《一个华尔街瘾君子的自白》,他从通信工程专业拐进金融行业。他大一就开始到证券公司实习,大二进入一家投资公司实习。

张展选择学校的原因是我到目前为止听到的最特别的。“我妈妈的朋友在学校旁边开了一个宾馆。”张展解释说说。因为很少在在寝室住,他的床位很快被另一个寝室的同学占领了。“我们寝室其他的人都喜欢打DOTA,这个占领我床位的同学,那时候也迷DOTA。”

在投资公司,张展跟一个期货行业的老江湖学习。“他在期货行业有20年的交易经验,创造过无数次神话,也爆过很多次仓。他总结这些年的经验,做出这套策略。”张展直言不讳地说,他现在的策略,是站在这样一位“巨人”的肩膀上做出来了。“有了基础版本,少走很多弯路。”

入行八年(从事量化交易六年),曲曲折折,谈不上多顺利,也没有大起大落。采访之前,我在一个临时的微信群里面跟张展聊,他说:“我们跟大家通常看到的不大一样,也不怎么看盘,赚钱了就打游戏,亏钱了就看看书,让自己平静下来。”

其实就算有“高人”带路,他实盘操作的一开始,还是状况百出。

“经过复杂的测试和研发,信心满满的把策略挂上系统跑实盘,却发现实际情况跟测试的完全天壤之别,经常亏钱,天天回撤,滑点巨大,盈利不达标等。非常难受,然后就开始怀疑自己的策略,怀疑自己。没多久便中断了原有策略的运作,开始优化策略,改参数,换策略。结果刚一换完,行情来了,原来的策略本来该赚大钱,结果没赶上,反而新策略又亏了,完全搞反了,如此反复……”

折腾后的结论是,应该坚持策略,做好风控的前提下,不要太紧张回撤。

采访完成后我翻看张展的微博,也有很多都在谈行情,虽然带着一些调侃的色彩。2013年7月25日,张展在微博上吐槽说:

交易是个苦行当,不光鲜,很辛苦。虽然下岗女工炒铜赚了1亿,大学生炒外汇一星期盈利3万倍,某机构做空期指半月盈利500%,这些神话天天都在上演,但流星再璀璨夺目也只是流星。其实咱这一行真正每天都在重复的,只有不断被消磨的自信和尊严,不断自我反省自我否定,不断去习惯反人性的苦行僧式的生活。

那正好是他因为跟新老板合作不快,产品被提前清盘的2013年7月。

不过看得出来,交易让张展找到了人生的风向标。他喜欢交易带给自己的挑战和提升——有关于交易本身的,也有关于生活的。他开玩笑说,没有行情的大假过起来最难受。有一年春节后复工,他在微博上张扬地说:“春节没有行情看,没有交易做,苦闷了一个半星期。明天终于有活干了,人生又变得有意义了。”

在张展看来,交易是最公平的职业。“不拼爹,不靠关系,就看你的个人能力。你有好大能耐,市场就给你好大回报。你从华尔街回来,你从哈佛回来,我们在同一条起跑线。”张展说。

而对于自己从事的对冲基金行业,张展豪言这是“现今中国屌丝逆袭、白手起家,最具可能性的两个行业之一——另一个是互联网创业”。他会引用近些年全球对冲基金的一些数据来支撑自己的观点。“2014年全球对冲基金管理总资产约3万亿美元,规模最大的美国桥水基金公司,管理规模约2000亿美元。对冲基金是门大生意,属于看不见天花板那种类型,而且,实在太赚钱了。”

谈论这种宏观议题,张展看起来驾轻就熟。他还多次跟我谈起‘术’和‘道’在交易中的相兼并用。“很多人谈交易,穷其一生都在‘术’的层面、工具的层面纠结。真正最重要的‘道’的层面,他们反而忽略了。”

这样的谈话会让你在某些时刻忘记这只是一个1988年出生、入行8年的小伙子。当然,他也并不是总有机会谈论这些。“现在跟人谈对冲基金,就像当年马云在90年代跟人谈互联网,谈电商一样,大家完全不知道你说啥。”

张展经常在知乎上回答网友问题,谈论对冲基金、交易员、恶意做空、阅读……但在现实生活中,专业的谈话经常被一些意外的问题终结。

——什么是量化交易?

——就是把策略写成程序,然后让电脑自动交易。

——写程序?刚好我电脑卡得要死,你帮我重装下系统吧?

本文地址:http://www.ea666.cn/fxschool/fxstory/21831.html