一个月盈利68%——招行外汇师掘金记

“期权、标的资产、看涨期权、看跌期权……”

邓炯鹏正在为这些晦涩的术语犯难。作为招商银行广州分行的一名外汇经济分析师,他需要将诸如此类的术语具化为一个个形象的事物,以便让那些潜在的客户理解他们银行6月26日推出的一种金融衍生产品—— “个人外汇期权合约”。

但这着实有些不易。

作为一种以外汇为标的资产的期权产品,外汇期权合约并不是独立的证券,标的货币的波动才是价格的驱动力。外汇走势的高波动性加上期权的复杂性,几乎使得外汇期权合约对于普通投资者而言不啻是个“怪物”:汇率1%的波动,就有可能带来期权合约30%-40%的损益,“一个点差有时就有‘天上地下’之分”。如果对走势判断准确,高杠杆性的外汇期权合约无异是在掘金,可专业的汇市经验又是掘金必备的镐头。

“这(外汇期权合约)就跟股市上的权证差不多。”8月11日下午,在一场面向客户的讲座中,邓以这个开场白拉近投资者与外汇期权合约的距离,“权证是以股票为标的,外汇期权合约则以外汇为标的;权证类别为认购、认沽,外汇期权中称为看涨、看跌;前者有行权价格,后者有相似的执行价格;权证有存续终止日,期权合约有到期日。”

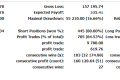

“今天(11日)上午10点(若未注明,交易时间均为北京时间),英镑兑美元的即时汇价是1.8937。9月29日到期、执行价为1.8331美元的英镑/美元外汇期权合约(每份合约标的金额为100英镑),此时看涨期权的价格为6.4654美元,看跌期权的价格仅0.3673美元。”这是邓7月起开始跟踪的一份外汇期权合约,“而在7月10日上午12时买入合约时,看涨期权的买入价格是3.8012美元,看跌期权为1.8007美元,即时汇率为1.8498。”

一个月之内,这份外汇期权合约走出了一个“V”字形。在邓买入合约的第二天(7月11日),英镑/美元的汇价走低,8时调低为1.8435(即1英镑兑1.8435美元),看涨期权价格随之跌至3.4024美元,看跌期权价格则涨至2.0185美元;7月18日8时,英镑/美元汇价为1.8203,跌2.95%,看涨期权价格为2.0473美元,跌56.8%,看跌期权价格为2.9864美元,涨65.85%;7月20日,英镑/美元开始走强,20时为1.8512,看涨期权价格随之升为3.6472美元,看跌期权价格跌至1.5669美元;到8月9日8时,汇率升高至1.9084的高点,此时看涨期权价格也涨至7.8794美元,看跌期权价格跌至0.2538美元。

“对于这样一份远离到期日的期权合约,应优先选择价内期权( in the money options,即与市场价格比较,假设现在执行这个合约是有盈利的),投资机会较多。如果选择看涨期权,今天(11日)10点卖出,一份合约净利润达70.1%[即(6.4654-3.8012)/ 3.8012],而其间实盘波动仅2.3%[即(1.8498-1.8937)/1.8937]。”但邓同时称,期权合约临近到期日时,合约的时间价值消耗加速,此时,依然应该优先考虑价内期权合约产品,而快到期的价外合约则是投资陷阱。

划定止损线

“没有一年炒外汇实盘的经历,最好要谨慎入场。”对于那些跃跃欲试的入场者,邓炯鹏忠告道。

个人外汇期权合约虽然只要支付较少的期权费,就可以获得与较多资金投资于现货市场的相同的收益——这也是该产品与市场上已有的外汇期权产品最大的不同,但损失最大时,却会亏蚀购买期权合约所支付的全部期权费。

因此,这款产品定位在“风险偏好型客户”,即那些做过实盘且有更大盈利欲望和挑战风险的投资者。

邓炯鹏即属于此类。

“7月25日(周二)下午6点半,我以1.8237美元的价格买入执行价为0.7249美元的澳元看涨期权合约,当时澳元/美元的即时汇率为0.7561,9月底到期。”邓说,“周三(7月26日),澳大利亚公布了二季度消费者价格指数,远高于当时市场的预期,加息的可能性随之放大。”

在之后的7月27日和28日,邓在0.764这个汇价高点上方逐步抛出手中的合约,“平均卖出价格为2.4354美元,净利润达33.5%。”邓称,3日之内获利逾三成,着实有些吸引人。

但邓也非时时看得准。

在期权合约诞生之初,他就曾两次持有“廉价的”价外期权合约(out of the money options)到期而全部亏掉。“关键得找到杠杆点。做期权合约,周线决定方向,240分钟线图决定入场时机。只要找到走势的杠杆点,以小博大胜算的几率就很大。”

此外,严格的资金管理也很重要。“我给自己制定了30%的止损线——每次只拿出500美元入市,只要亏掉150美元,就会触发我的止损委托。”邓说,正因为外汇期权合约的杠杆性特点明显,止损线的制定和严格执行尤显必要,“否则一次交易的风险就损失整笔投资本金。”

对于那些刚入市的新汇民,邓炯鹏的建议是选择那些市场波动较大的币种,如市场敏感度较高的英镑/美元合约。同时在炒外汇实盘的投资者,可购买反向的期权对冲风险。

“每天下午4、5点到晚上12点交易时机较好,因为此时欧美市场开市,比较活跃,相对于交易较为平淡的亚洲市场,获利的几率更高。”邓补充道。

本文地址:http://www.ea666.cn/fxschool/fxstory/22031.html