道氏理论入门(四)

道氏理论的缺陷

读者可能会认为前面章节所涉及的内容繁难冗长,在这一点上,有些读者会认为道氏理论不可思议。另一些人则会更注意其实际运用中的某些不足,同时,也提出许多异议。因而,在论及更多的图表之前,我们最好用一部分文字来对此做一说明。

首先,我们来看一下论及道氏理论时作者们常会使用的“第二猜测”,这是一种只要道氏理论家在关键时刻,他们所产生的意见发生分歧时,就会经常不断产生的指责(遗憾的是,经常如此)。即使是最富经验、最细心的道氏理论分析家已认为,在一系列市场行为无法支持其投机立场时就有必要改变其观点。他们并不否认这一点——但他们认为,在一个长期趋势中,这样暂时性的措施所导致的损失是极少的。许多道氏理论家将其观点定期发表出来,有助于交易者在交易前后和交易时作一参考,在前面章节中,如果读者留意这样的记录,就会发现当时所给出的阐述,就是事先由当时公认的道氏分析家做出的。

“信号太迟”的指责。这是更为明显的不足。有时会由这样十分不节制的评论,“道氏理论”是一个极为可靠的系统,因为它在每一个主要趋势中使交易者错过前三分之一阶段和后三分之一阶段,有的时候也没有任何中间的三分之一的阶段。”或者干脆就给出一个典型实例:1942年一轮主要牛市以工业指数92.92开始而以1946年212.5结束,总共涨了119.58点,但一个严格的道氏理论家不等到工业指数涨到125.88是不会买入的,也一定要等到价格跌至191.04时才会抛出,因而盈利最多也不过分65个点或者不超过总数的一半,这一典型事例无可辩驳。但通常对这一异议的回答就是:“去找出那么一个交易者,他在92.92(或距这一水平五个点以内)首次买进,然后在整轮牛市中一直数年持有100%的头寸,最终在212.50时卖出,或者距这一水平五个点以内”,读者可以试一试;实际上,他会发现,甚至很难找出一打人,他们干得像道氏理论那样出色。

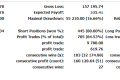

由于它包括了迄今为止过去60年每一轮牛市及熊市所有的灾难,一个较好的回答就是详细研究过去的六十年中的交易纪录。我们有幸征得查理·道尔顿先生的同意将其计算结果复制如下。从理论上讲,这一计算结果可以表明这样的情况。一笔仅100美元的投资于1897年7月12日投入道·琼斯工业指数的股票,此时正值道氏理论以一轮牛市出现,这些股票将在,并且只有在道氏理论证明确认的主要趋势中一个转势时,才会被售出或再次买入。

1.道氏理论的六十年交易的纪录(略)

简而言之,1897年投入资金100美元到了1956年就变成了11236.65美元。投资者只要在道氏理论宣告一轮牛市开始时买入工业指数股票,在熊市到来之时抛出就可以了。在这一期间,投资者要做15次买入,15次卖出,或者是根据指数变化每两年成交一次。

这一纪录并非完美无缺。有一笔交易失误,还有三次再投入本应在比上述清算更高水平上进行。但是,在这里,我们几乎不需要任何防卫。同时,这一纪录并未考虑佣金以及税金,但是,也未包括一名投资者在这一期间持股所得的红利;不用说,后者将会对资金增加许多。

对于那些信奉“只要买入好股票,然后睡大觉”这一原则的初学者来说,对照上述纪录,在这五十年当中,他只有一次机会购入,就是在工业指数至最低点时,同样也只有一次机会抛出持股,即指数最高点。就是说,1896年8月10日达最低点29.64时,100美元的投资到这一时段的最高点,即60年后1956年4月6日的521.05,只增值到1757.93元,这与遵循道氏规则操作所得结果11236.65元相去甚远。

2.道氏理论并非不出错

这是理所当然,其可靠程度取决于人们对其的理解和解释。但是,再强调一下,上述纪录本身就说明了问题。

3.道氏理论常令投资者的疑惑不定

有时这是可能的,但并不总是这样。道氏理论对主要趋势走向的问题总会给出一个预测,而这一预测在新的主要趋势开始的短期之内是未必清楚和正确的。有时,一个优秀的道氏分析家也会说:“主要趋势仍然看涨,但已处于危险阶段,所以我也不知道是否建议你现在买进。现在也许太迟了。”

然而,上述这一异议常常只是反映批评者本身难以接受“股价指数包容了一切信息和数据”这一基本概念。对于“做何种股票”这一问题,道氏理论的原则往往与其他途径所得的结果不相一致,因而他就对道氏理论产生了怀疑,而毫无疑问,道氏理论往往更接近于事实。

这一评论在另一方面也反映了一种急躁心理。道氏理论无法“说明”的阶段可能会持续数周或数月之久(例如:直线形成阶段),活跃的交易者往往本能地做出有悖于道氏理论的决策,但在股票市场中与其他情况下一样,耐心同样是一种美德——实际上,如果要避免严重的错误,这是必须的。

4.道氏理论对中期帮助甚少

完全正确。道氏理论对于中期趋势的转变几乎不会给出任何信号。然而,如果选准了股票购买,那么交易者仅从主要趋势中就可获利颇丰了。一些交易者在道氏理论的基础上总结出一些额外的规则,运用于中期阶段,但结果却不尽人意。本书余下的章节将致力于阐述一些较好的手段以解决这一问题。

5.指数无法买卖

这也完全正确,道氏理论只是以一种技术性的方式指示主要趋势的走向,这一点至关重要,正如我们在本章开始时所提到的,大多数的个股票走势都与主要趋势一致。道氏理论不会、也不能告诉你该买进何种股票。这也是我们后文所要阐述的问题之一。

本文地址:http://www.ea666.cn/fxschool/technical/38813.html