货币剖析:加拿大元(CAD)

宏观经济概况

加拿大是世界上第七大国家,2004年的国内生产总值达到9800亿美元。从1991年起,加拿大的经济就开始持续增长。由于加拿大早期经济的发展以自然资源的开采和出口为主,因此,它通常为人所知的是一个以资源为基础的经济休系。现在,加拿大是世界上第五大的黄金生产国和第十四名的石油出产国。然而实际上,有将近2/3的国内生产总值是来自于服务行业,每4个加拿大人中就有3个在服务行业工作。服务行业的蓬勃发展,某种程度要归功于,公司分包大部分的服务性业务形成了一种趋势。例如,一个制造型的公司把他们的送货服务分包给一家运输公司。虽然如此,制造业和资源产业对加拿大的经济仍然非常重要,它们占国家出口量超过了25%,是很多省份主要的收入来源。

在1989年1月1日,自由贸易协定正式生效,随着加拿大元兑美元的贬值,加拿大经济开始发展起来。自由贸易协定几乎消除了所有在美国和加拿大之间的贸易关税。因此,加拿大现在有超过85%的商品是出口到美国的。随后通过进一步的磋商,墨西哥加入,建立了北美自由贸易协定,从1994年1月1日生效。这个更高级的条约消除了3个国家之间大部分的关税。加拿大与美国有着密切的贸易联系,因此,它对美国的经济状况特别敏感。如果美国的经济不好,加拿大的出口就会受到影响。相反,如果美国的经济增长强劲,那么加拿大的出口也将从中受益。以下是加拿大的贸易伙伴排名表:

主要的出口市场

- 1.美国

- 2.欧元区

- 3.日本

- 4.英国

- 5.中国

主要的进口来源

- 1.美国

- 2.中国

- 3.墨西哥

- 4.日本

- 5.英国

货币政策和财政政策的制定者:加拿大中央银行

加拿大的中央银行也就是加拿大银行。加拿大银行的行长理事会负责制定货币政策。理事会由7名成员组成:行长和5名副行长。加拿大中央银行大概每年召开8次会议,商议货币政策的变化。在每一个季度,它也会公布一份月度的货币政策的最新报告。

中央银行的目标 加拿大中央银行的重点集中在维护货币的安全和价值,主要是确保价格的稳定。通过坚持一个与财政部达成一致的通胀目标,维持价格的稳定。近来,这个通胀目标设定在1%到3%。中央银行相信,高通货膨胀会危害经济的运行,而低通货膨胀相当于价格的稳定,能有助于促进经济长期可持续增长。加拿大中央银行通过短期利率,去控制通货膨胀。如果通货膨胀超过了目标,银行将实施紧缩的货币政策。如果通货膨胀低于目标,银行将放松货币政策。总体上,从1998年起,加拿大中央银行在保持通胀目标上一直做得很不错。

中央银行通过使用它的货币状况指数(Monetary Conditions Index),去衡量货币的供应状况。这个指数是90天商业票据的利率和十大工业国贸易加权汇率的一个加权总数。利率相对应汇率的权数是3:1,这是根据历史数据的研究,所得出的利率变动对汇率的影响。这意味着,短期利率提高1%,就相当于贸易加权汇率升值3%。为了调整货币政策,加拿大中央银行将调控银行的利率,从而影响到汇率。如果货币升值到一个不适合的水平,中央银行就会降低利率,以抵消货币升值的影响。反之,如果货币贬值,中央银行就会提高利率。然而,利率的调整并不是为了操控汇率,而是用于控制通货膨胀。加拿大在实施货币政策时,最常用的工具是:

银行利率(Bank Rate) 这是用于控制通货膨胀的生要利率。它是加拿大中央银行向商业银行收取的利率。改变这个利率将会影响到其他的利率,包括商业银行收取的抵押按揭利率和最优惠贷款利率。因此,调整这个利率的影响会渗透到整个经济活动中。

公开市场操作 大额转移系统(Large Value Transfer system)是加拿大央行实施货币政策的框架。为了取得融资进行每天的业务,加拿大的商业银行通过这个框架,互相借入和借出隔夜资金。大额转移系统是一个电子平台,金融机构可以通过它进行大宗的交易。这些隔夜贷款的利率就称为隔夜利率( overnight rate),或者银行利率(bank rate)。如果隔夜贷款利率高于或者低于目标银行利率,加拿大中央银行就会以低于或者高于现行市场利率的一个利率,去提供贷款,以调控隔夜利率。

中央银行定期公布许多报告,受到市场的关注。这些报告包括了,每半年公布一次的货币政策报告(Monetary Policy Report),里面有对经济现状和通胀影响的评估,以及每个季度公布一次的加拿大央行评估报告(Bank of Canada Review),包括了经济评论、专题报告、理事会成员的演说和重要的声明。

加拿大元的重要特点

与商品相联系的货币。

加拿大的经济高度依赖于商品。如前所述,加拿大现在是世界上第五大黄金生产国和第十四大石油出产国。加拿大元和商品价格之间的正相关性接近60%。总体而言,强劲的商品价格有利于国内的生产商,增加了他们的出口收人。但是有一个警告,强劲的商品价格最终会危及米自像美国之类进口国的外部需求,减少对加拿大出口商品的需求。

和美国有密切的联系。

在加拿大的出口额中,美国的进日占了85%。从20世纪80年代起,加拿大对美国就一直有贸易顺差。在2003年,对美国的经常项目顺差达到了创历史纪录的900亿美元。来自美国的强劲需求,以及能源价格的上涨,使能源出口额在2001年达到创纪录的近360亿美元。因此,加拿大的经济对美国经济的变化高度敏感。当美国经济加速时,与加拿大公司的贸易增加,加拿大的整体经济因此受益。然而,当美国经济减速时,由于美国公司减少进口业务,加拿大的经济会遭受重大的损失。

合并和收购活动。

由于美国和加拿大毗邻,在全世界的公司力争全球化的环境下,跨境的合并和收购活动非常普遍。这些合并和收购活动导致了两个国家之间的资金流动,最终会影响到货币的波动。例如,在2001年,美国公司为了收购加拿大的能源公司,向加拿大注人了超过250亿美元。由于美国公司必须卖出美元和买人加拿大元以支付收购价格,这导致了加拿大元的强劲反弹。

利率差异。

专业的加拿大元交易者密切关注,加拿大的现金利率和其他工业国家的短期利率之间的差异。由于它们指示了,加拿大的短期固定收益资产相比外国的短期固定收益资产,能提供多大的收益率溢价,反之亦然,所以这些差异是反映潜在资金流动的良好指标。由于投资者总是寻找最高收益的资产,利率的差异为交易者提供了货币发生潜在波动的迹象。这对套息交易者尤其重要,他们建立头寸和结束头寸都是基于全球的固定收益资产之间正向的利率差异。

套息交易。

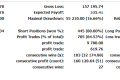

在2002年4月和7月间,加拿大把它的利率提高了3/4点,此后,加拿大元变成套息交易中受欢迎的货币之一。一个套息交易涉及了,买人或卖出一只高息货币和卖出或借人一只低息货币。当加拿大的利率比美国的利率更高时,由于两国相邻,卖空美元/加拿大元的套息交易成为更普遍的套息交易之一。由于很多的外国投资者和对冲基金寻找获得高收益的机会,所以套息交易是一个流行的交易策略。然而,如果美国采取紧缩的政策,或者加拿大开始降低利率,加拿大元和其他货币之间正向的利率差异将会缩小。在这种情形下,如果投机者开始退出他们的套息交易,那么加拿大元将要承受压力。

加拿大元重要的经济指标

失业数据(Unemployment) 失业率以百分比表示了劳动力市场中失业人口的数量。

消费者物价指数(Consumer Price Index) 它衡量了物价变动的平均率。当经济学家表达意见,指通货膨胀是一个经济问题时,通常意味着在一段时期,总体的物价水平持续上涨,导致了货币购买力的下跌。通货膨胀经常表现为,消费者物价指数(CPI)增加的百分比。加拿大的通胀政策由联邦政府和加拿大央行制定,政策的目标是把通货膨胀控制在1%到3%的目标区间内。如果通胀率达到每年10%,那么去年花费100美元购买的商品,今年平均要支付110美元的费用。以同样的通胀率计算,为购买这些商品,明年就需要支出121美元,如此类推。

国内生产总值(Gross Domestic Product) 加拿大的国内生产总值(GDP )是一年内所有在加章大生产和消费的商品和劳务的总和。它是加拿大的一个收人指标。GDP也被称为经济产出。为了避免多次计算同一样的产出,GDP只包括了最终产品和服务,不包括中间产品:GDP不会包括用于生产面包的小麦,但是会包括面包。

贸易收支(Balance of Trade) 贸易收支是一个国家的商品和服务的贸易账。它涵盖了商品贸易,如制造的产品、原材料和农产品,以及旅游和交通运输。贸易差额是一个国家商品和服务的出口额和进口额之间的差距。如果出口大于进口,一个国家就有贸易盈余,贸易差额是正数。反之,如果进口大于出口,一国就有贸易赤字,它的贸易差额为负数。

生产者物价指数( Producer Price Index) 生产者物价指数(PPI )是一族指数,衡量了国内生产商为他们的产品所支付价格的平均变化。PPI跟踪了国内经济几乎所有的生产行业,包括农业、电力和天然气、林业、渔业、制造业和采矿业。外汇市场通常更关注经过季节调整的产成品PPI,以及这个指数每个月、每个季度、每半年和每年所发生的变动。

消费者开支(Consumer Consumption) 这是一个国民核算账户,反映了家庭的开支和提供非盈利服务给家庭的个人生产者的开支。它包括了耐用品和非耐用品的购买。然而,它排除了个人购买住房的开支,以及非公司组织的企业所发生的资本性支出。

本文地址:http://www.ea666.cn/fxschool/basic/51229.html