救助小企业美联储是认真的?一句无限量QE惹来美股大反弹

6月8日,美联储宣布扩大针对中小企业(Main Street,相对于华尔街上大型机构而言)的贷款计划,将这些企业贷款的最低申请额度下调至25万美元(原来为50万美元),并将初始本金偿还推迟两年(原来为一年),将更多中小企业纳入其中。

终于落地了,从3月23日美联储主席鲍威尔表态以来,支持中小企业贷款便利措施启动时间一拖再拖。当然,好消息是,门槛降低了,而且美联储将购买每笔合格贷款的95%(此前优先贷款的比例是85%)。

除了这一终于落地的举措之外,市场也在关注美国的企业债券问题,美联储的承诺至今还没有购买一笔真正的企业债券,多数是公司债ETF。但是,市场还是认了美联储的承诺,这几天已经申请破产保护的3家美国企业股价纷纷上涨N倍。

引用网上一句经典的话说,没有破产的资本主义,就如同没有地狱的基督教,牛鬼蛇神都出来了。也难怪索罗斯的门徒感觉到了“羞辱”,怪只怪自己太保守,赚了3%,远远不如标普43%的涨幅。

启动时间一拖再拖,美联储终于宣布降低中小企业救助门槛

6月8日,美联储宣布扩大针对中小企业(Main Street,相对于华尔街Wall Street大型银行机构而言)的贷款计划,将这些企业贷款的最低申请额度下调至25万美元(原来为50万美元),并将初始本金偿还推迟两年(原来为一年),从而将更多中小企业纳入其中。

美联储主席鲍威尔(Jerome H。 Powell)在声明中称,“支持中小企业,使其准备好重新开业和雇用工人,将有助于促进广泛的经济复苏。我相信我们所做的变动将提高大众贷款计划在这个困难时期支持就业的能力。”

鲍威尔在5月18日份听证会上曾表示,针对中小企业借贷便利将于5月底正式启动,但截至目前该计划仍没有正式开放。2020年6月1日,纽约联储已经代表波士顿联储接受了财政部对MSLP计划的股权出资,美国财政部将会提供750亿美元的股本,可被用于6000亿美元的贷款。由于鲍威尔称该计划的设计是“最为困难的”,因此该便利的正式启动也将备受关注。

6月4日,美联储资产负债表公告显示,波士顿联储正在运行MSLF三个中小企业借贷便利贷款措施。

贷款规模上下限扩大,贷款期限延长到5年

根据6月8日公布的新指导方针,现在每笔贷款的下限为25万美元,是之前版本的一半。另外,最高限额将因事而异,但最高可能会从之前的2亿美元提高到3亿美元。

除了贷款规模的变化,美联储还将贷款期限从4年延长至5年,并将参与的企业能够将其贷款的本金支付期从先前宣布的推迟一年变为两年。另外,贷款利息也被推迟了一年,按照这项计划发放之贷款的利息将是伦敦银行间同业拆借利率(LIBOR)加3%。

与此同时,对所有贷款的通过率提高到95%。美联储预计,MSLF计划将很快开放供银行登记,并将在“不久后”开始购买这种贷款。一旦借款人成功在项目登记,银行就会立即开始向企业发放贷款,计划购买提交给该计划的每笔合格贷款的95%(此前优先贷款的比例是85%),前提是所需文件齐全且交易符合相关贷款的要求。如果能在2020年6月10日之前获得资金,MSLF也将接受根据先前宣布的条款发放的贷款。

美联储主席鲍威尔表示:“支持中小型企业,使它们准备好重新开业和重新雇用工人,将有助于促进广泛的经济复苏。我相信,我们正在进行的改革将提高普通民众贷款项目在这一困难时期支持就业的能力。”

中小型企业是美国经济的重要组成部分,拥有数千万名雇员,由于它们的需求差异很大,美联储在初次公布该计划后广泛征求反馈意见,并相应地修订了MSLF计划。

不要和美联储作对,资深基金经理感到被“羞辱”

值得注意的是,随着美联储进一步落实对于更多中小企业支持的措施,市场也越来越更多的关注到美联储的实际行动上。

毕竟从3月23日美联储喊出无限QE口号之后,市场对此寄予厚望。标普500自3月23日触及低点以来,至今已大涨逾43%,创下美股历史上最强劲的反弹。

但是,回头看,却发现美联储竟然在喊口号,没有太多实际动作。除了上述刚刚落地的中小企业便利贷款之外,美联储也没有购买任何企业债券,却让申请破产保护的美国老牌零售品牌彭尼百货、美国页岩油气勘探和生产商切萨皮克能源(CHK.US)等一系列公司价格暴涨。

毫无疑问,这也引发了市场的担忧,即美联储正面临丧失信誉的风险。据媒体援引前美国财政部国际事务副部长内森·佩茨(Nathan Sheets)表示:“一方面,市场似乎表现良好,美联储的声明提供了巨大支持。另一方面,美联储做出了承诺,市场期望美联储采取行动。为了他们的信誉,他们应该坚持下去。”

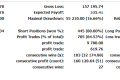

金融大鳄乔治·索罗斯(George Soros)的“门徒”——斯坦利·德鲁肯米勒(Stanley Druckenmiller)6月8日表示,对美股的上涨“震惊”, 过去三周市场的强劲表现“羞辱”了他,可能此前低估了美联储的能量。在这一波股市反弹中,他的基金回报率率只有3%,远逊于标准普尔500指数的40%涨幅。

“过去几年,我长期以来一直担忧,因为资金易得,企业部门日益债台高筑”,德鲁肯米勒在“Squawk Box”节目中说道。“当新冠疫情来临之时,我基本上认为,信贷泡沫很有可能最终会破裂,而解除杠杆需要数年时间。” “在我的职业生涯中,我被‘羞辱’过很多次,我相信将来也会被‘羞辱’很多次。过去三周就属于这一类”,他说道。

与此同时,受到美联储刺激方案的推动,美银策略师Savita Subramanian 在6月8日发表研究报告将标普500的目标价从2,600点上修至2,900点。不过,美银报告也指出,根据历史来看,美股除了自由现金流量以外,多数指标都已经非常高估,但还是比债券具有吸引力。

市场在静待美联储主席的最新表态

除了周一公布上述举措之外,本周二和周三还将举行美联储利率政策会议,并在北京时间周四凌晨公布利率决议,随后美联储主席鲍威尔将召开新闻发布会。市场预计美联储将维持利率在接近零的水平不变,但是市场将对于鲍威尔的最新表态进行延展解读。

美联储主席鲍威尔在美联储静默期前最后一次讲话中表示,美国冠状病毒感染可能激增,或令经济从疫情大流行引发的深度衰退中复苏受阻,不过他重申美联储将继续采取行动对抗危机的承诺。

除了承诺将利率维持在低水平,市场将重点放在了美联储是否会推出国债收益率曲线控制(Yield Curve Control, YCC)工具。在5月公布的会议纪要显示,在4月的货币政策会议上,联储官员们已经讨论了引入更多措施支持经济,包括对短期利率路径提供更详细的指引,以及为长期利率设定上限。美联储在2008年经济危机中使用了前者,后者则尚未使用过。

市场多数认为,美联储官员在为期两天的政策会议于周三结束时,并不准备宣布任何有关所谓的收益率上限的决定。摩根士丹利预计,YCC相关政策可能要等到美联储9月会议上才会更清晰。

但是,Guggenheim Investments首席投资官ScottMinerd表示,如果美联储没有采取进一步的行动,美国财政部庞大的发债金额可能会开始推高利率、进而危及经济扩张。美联储不会允许这种情况发生,美联储的政策工具箱里还将包括“延长版前瞻指引”、“史上最大的量化宽松(QE)月度购债规模”、“国债收益率曲线控制”、“负利率政策(NIRP)”、“购买股票”等等。

本文地址:http://www.ea666.cn/centralbank/fed/150030.html